(���ύ��֤��ͨ���ֻ���֤)

时间:2019-11-04 15:39:59

60520

60520

货币市场中,行情大致可以归纳为两种形态,一种是单边行情,另一种是震荡行情。其中,震荡行情基本上占整个交易时间的70%。震荡行情中,只要掌握方法,交易者可以急速地完成资金积累。但也有可能,交易者来回交易却又步步踏错,最后导致账户在黎明前的黑夜中“猝死”。

有没有可以无需预测市场走向,却又能在震荡行情中获取利润的策略呢?答案是有的!那就是号称“为震荡而生”的网格交易法了。

什么是网格交易法

网格交易法其基本操作方式就是以某点为基点,每上涨下跌一定点数挂一定数量空单多单,设定盈利目标,但不设止损,当价格朝期望方向进展时获利平仓,并在原点位挂同样的买单卖单。这样布下的这些交易单形成了一张像鱼网样的阵列,在振荡的货币市场中来回获利。

但当出现大的单边行情时,最基本的网格交易法,会导致账户出现一连串的浮亏单,浮亏会很快超过盈利,严重者甚至会导致爆仓。

于是就有了改进版的万个交易法。在当前价之上每隔一定点只布买单委托,在当前价之下每隔一定点数只布卖单委托。当行情上涨时会成交并在止蠃位置平掉一串买单,在平掉买单的位置补上卖出委托。行情下跌时同样的道理。这样汇率向一个方向运动时只平掉蠃利单而不会留下一串的浮亏单。在汇率单边运行时风险要比纯粹的网格交易小很多。

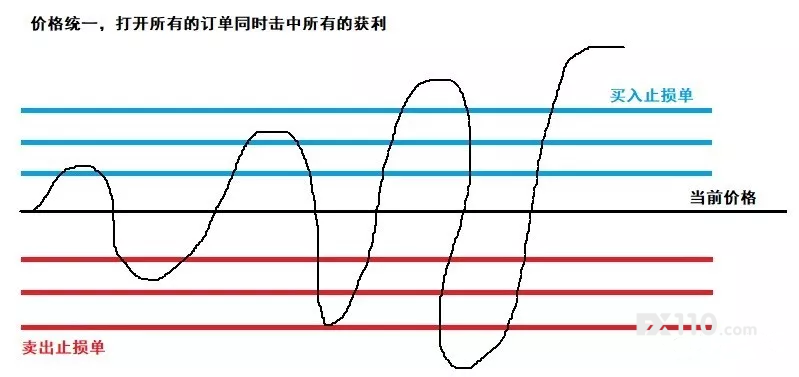

网格交易法最理想的使用环境是高频次震荡的市场行情。如下图所示:市场的行情打开了所有的订单,并击中所有订单的获利。

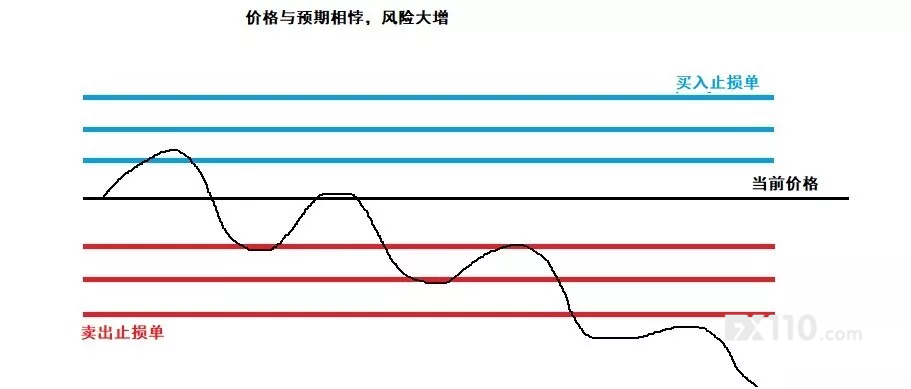

市场走出大单边行情,将会使网格交易系统的风险会大增。如图所示,当价格向一个方向移动时,系统将会击中所有获利。然而,获利之后,一直没有触及新开单的获利点,且行情往相反的方向移动,致使账户出现大面积亏损。

网格策略的执行要求

网格交易系统最大的“敌人”就是大单边行情。这就给交易者在执行系统时提出了要求:首先要及时分析基本面数据状况,规避会发布重要数据的交易品种。其次要按照月-日-H4-H1的顺序分析行情走势,配合指标或裸K方式确认趋势为震荡。

同时,交易者要通过分析1小时以下的时间框架,寻找初始单的入场点位。并根据账户资金量,品种波动范围,设定风险控制参数。最后,当行情走势超过预期发展,交易者必须严格执行手动止损,规避爆仓风险。

方法虽好,仍需谨慎

事实上,网格交易法被推崇者称为“永不爆仓的交易策略”。推崇者认为,网格交易法在市场震荡期间具有天生的优势,一方面它不需要判断交易时机,可以减轻交易者的操作压力;另一方面,交易者可以在网格中可以随意使用其他分析方法,用来增强网格的效果。

而对排斥者来说,网格交易法则是赌博心态的演化,网格交易法在震荡行情里相当于翻倍加注。如果交易者有无限资金,那么翻倍加注的确可以赚钱,但是交易者的资金并不是无限的,翻倍加注只会让交易者爆仓。

说到底,网格交易法只是一种交易策略,自然会有其优缺点,具体如何操作还是要根据交易者自身的情况来决定。因此,大家在使用网格交易策略时,必须严格评估自己的风险敞口。网格系统的缺点,也考验着交易者在心理上需有承受亏损的耐力。也要求交易者在能力、资金上,必须有把控及处理亏损头寸的能力。毕竟,打铁还需自身硬。

相关阅读:

暂时还没评论,来留下你的印象吧

评论发表成功

评论