交易书籍,敬请期待

交易书籍,敬请期待

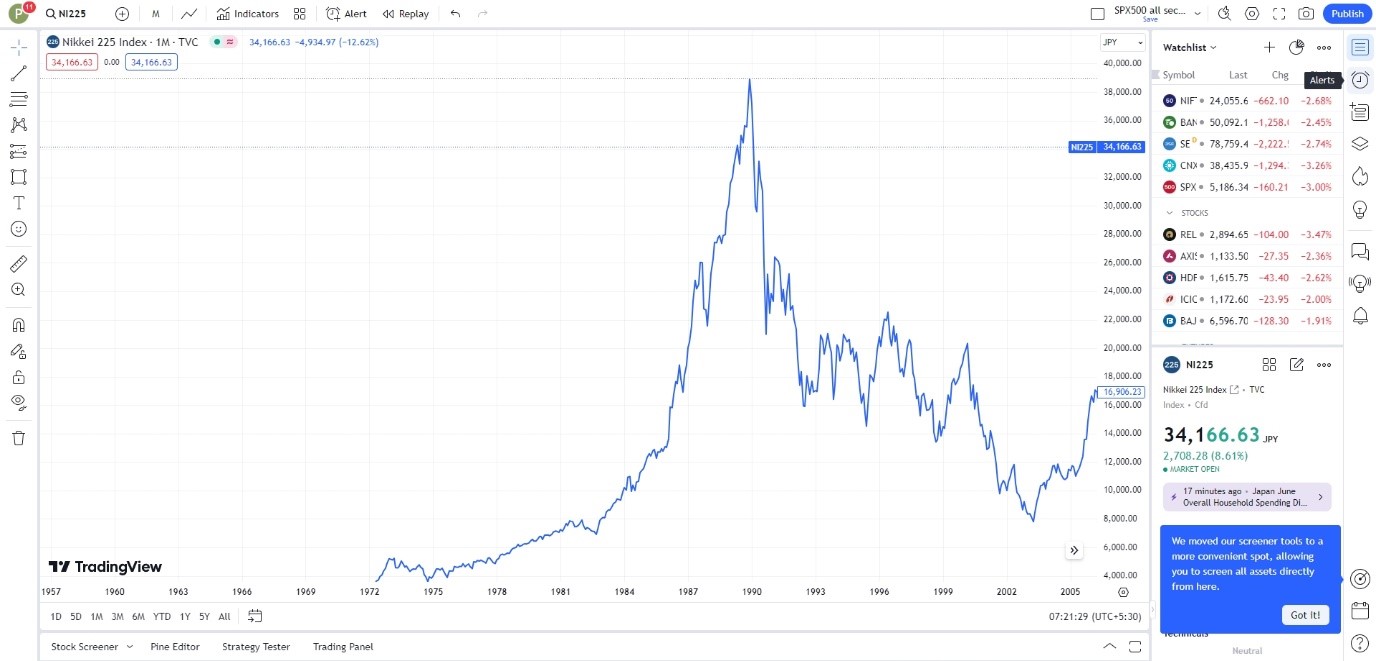

8月初,日本股市出现了自1987年 “黑色星期一” 股灾以来最惨烈的暴跌,日经225指数于一个交易日内暴跌12.4%,折合4,451.28点,录得有史以来最大单日点跌。不仅如此,包括今年录得37次历史新高的美国标普500指数也出现了大幅回吐,而侧重科技股的纳斯达100指数更是跌幅回调区间。

所幸的是,我们邀请到了资深市场分析师杰弗里·海利先生来到AC资本市场的《高端对话》栏目,杰弗里先生曾在多家全球著名财经频道担任客座分析师,包括Bloomberg、Ausbiz、Biztech等。今天的节目中,海利先生将为我们解答投资者最关心的问题——股灾是否会蔓延。

以下为海利先生的回答摘要,完整分析请观看本期《高端对话》视频。

温诗盈:下午好,欢迎收看AC资本市场《高端对话》,我是主持人温诗盈,今天我们很高兴邀请到了高级金融市场分析师、财经节目制片人以及前大通银行董事杰弗里·海利先生。欢迎来到《高端对话》,海利先生!

杰弗里:很高兴来到这里,温诗盈。谢谢你的邀请。

温诗盈:我们最近看到股市出现了一些相当显著的暴跌,日经225指数在一个交易日内暴跌超过4000点,美国科技巨头今年的大部分涨幅也化为乌有。现在究竟发生了什么?

杰弗里:我猜你指的是本周早些时候的事件。今天我们看到日经225指数周一崩跌了12%。今天它又上涨了10%。比特币、Solana和以太币大幅下跌,但都已经反弹。

我们还看到亚洲的情况,特别是亚洲的科技股昨天大幅下跌,当地的科技指数出现了凶猛的抛售,但今天大部分失地都已收复。

我认为我们看到的是市场中的热钱在恐慌,导致了极端的波动,这是因为他们的头寸过大,尤其是在与人工智能相关的股票上。

我们不仅在谈论英伟达,还包括三星、台积电以及任何与AI相关的公司。这些交易变得非常拥挤,当所有人同时涌向出口时,就会出现我们所看到的踩踏现象。

在我的职业生涯中出现过多次这种情况,我知道我们将来还会再见到。由于日元的走强,导致低流动性市场中的恐慌性抛售,这是日本央行转向更紧缩政策的结果,日元的升值也成为了一个非常拥挤的交易。这两个因素促成了一个的负面反馈循环。

这是我们昨天看到的经典例子。

温诗盈:美联储预计将在9月会议上至少降息25个基点,降息能否阻止市场进一步下跌,你认为会有紧急会议来应对这一情况吗?

杰弗里:我们先回答问题的后一部分。我不认为会有任何紧急会议,因为我们实际上并不处于紧急状态。标普500指数昨天下跌了3~4%,这不算紧急情况,只是一个非常非常糟糕的一个交易日。

但如果我们看到连续几天10%的下跌,那就会有外部因素介入了。

过去20年里,市场变得依赖央行——在出现麻烦的第一个迹象时就期待央行降息,这导致了资产价格在过去二十年中不断上涨。但这不是央行的工作,因为自己的错误交易决策而去等待央行救市,这是不合理的,比如那些在高位买入的人,必须对自己的投资决定负责。

但如果换一个不同的投资者,在本周早些时候的波动期发生前,选择购买美国国债,那么债券投资者不仅不会受到影响,反而甚至还会从上涨的债券价格中受益。

过去20年的另一个特点是,央行一直在使用货币政策来平滑经济周期。这些政策在某种程度上“宠坏了”投资者。

最后,鉴于经济数据和科技巨头的疲软收益,交易者必须明白,非农就业数据是一个波动性很大的数据系列,今年已经多次大幅高于或低于市场预期。

在财报方面,确实,本次的财报都并不出色,但我们必须记住,“科技六巨头”(不包括特斯拉)贡献了标普500指数一半以上的涨幅,所以当科技股回调时,我们肯定会看到指数也随之下跌。

温诗盈:在接下来的三个月里,美国大选的计价几乎肯定会加剧,随着特朗普交易和科技股的回吐,巨额资金正在板块中迅速流动。您对选举及其对市场的影响有何看法?

杰弗里:现在的价格只是跌回到了五月份的水平,所以目前没有理由让投资者持续恐慌。这看起来像是一个非常嘈杂但仍然是由投机驱动的牛市引发的修正性价格行动。

我们再看美国大选,与特朗普在2016年的首次胜利相比,那时的市场处于绝对恐慌状态,股票崩跌,美元飙升。但在24小时内,一切都逆转了。

所以,现阶段很难预测美国大选会发生什么,尤其是现在离选举还有三个月的时间,民调不会很准确。但有一个重要因素需要考虑,如果特朗普重新入主白宫——他几乎肯定会将美国从地缘政治冲突中抽身,尤其是从俄乌战争中抽身。

这可能会导致对西方不利的和平协议,导致解除对俄罗斯原油、天然气和其他商品的制裁。这将对能源价格产生显著的下行压力,乌克兰和欧佩克产油国集团可能会成为大输家。

但从积极的一面来看,消费者将是最大的赢家。

温诗盈:非常感谢您的分析,杰弗里,我们相信这些分析在2024年最激动人心的部分来临之前,对我们的观众朋友和投资者朋友而言是无比宝贵的。期待在AC资本市场的《高端对话》栏目中再次见到您!